|

【直报网北京10月11日讯】(北京商报)前脚失效,后脚再申请,毛戈平第五次筹划上市。10月10日,北京商报记者获悉,毛戈平再次向港交所主板提交上市申请书,中金公司为独家保荐人。在过去几年中,毛戈平执着于一次又一次申请上市。究其原因,一方面是自身发展需要;另一方面则是国内美妆市场竞争已经发生改变,被认为缺乏“独特价值”的毛戈平需要上市寻找更多可能性。但在这之前,毛戈平或许需要解决一下被业内外诟病的轻研发等问题。

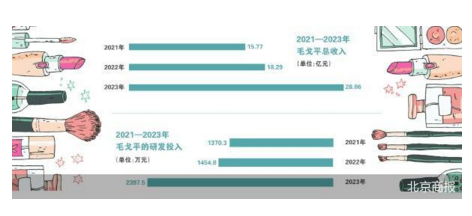

屡败屡战 早在2016年,毛戈平首次向上交所提交了招股书,寻求在A股上市,冲刺“国货彩妆第一股”,但由于“发行人主动要求中止审查或其他导致审核工作无法正常开展”的原因而暂停。直到2021年,毛戈平再次递交申请,尽管首发过会,但毛戈平最终并未迎来上市敲钟的喜讯。随后在2023年,毛戈平再次启程寻求上市,但由于发行上市申请文件中的财务资料已过有效期,上交所中止了对毛戈平的发行上市审核。今年1月4日,根据上交所官网信息,毛戈平主动撤回了IPO申请,转战港股。4月8日,毛戈平向港交所递交上市申请,而此次港股IPO招股书已经失效。 就上市相关问题,北京商报记者对毛戈平进行采访,其官网客服人员表示不方便接受采访。 毛戈平成立于1998年,以创始人毛戈平的名字命名,随着多年发展,在国内化妆品市场占据了一席之地。近年来,随着消费者对国产品牌认知度和信任度的提升,毛戈平等一众国货品牌迎来了发展的黄金期。 从毛戈平披露的财报数据来看,其业绩增长并不慢。2021年,毛戈平总收入为15.77亿元,2022年增长至18.29亿元;2023年进一步增至28.86亿元。2021—2023年的复合年增长率为35.3%。净利润从2021年的3.31亿元增至2022年的3.52亿元,2023年增长至6.64亿元,2021—2023年的复合年增长率为41.6%。 作为毛戈平大热单品光感无痕粉膏系列及奢华鱼子面膜,这两样产品在2024年上半年分别实现零售额超过2亿元、4.5亿元。两大爆款的销售额占公司上半年总收入的比例达到了32.96%。与此同时,预计奢华鱼子面膜全年的销售有望冲击10亿元大关。 研发投入不及同行 在招股书中,毛戈平对自身定位的描述是“以2022年零售额计算,毛戈平是中国第八大高端美妆集团,是前十大高端美妆品牌中唯一一家中国美妆集团”。从产品的定价来看,毛戈平的彩妆产品的建议零售价一般在200—500元之间,护肤产品的建议零售价一般在400—800元之间。2023年,毛戈平护肤线产品平均单价高达322.3元。 但与中高端定位相反的是,毛戈平在研发生产层面的投入并不多。根据招股书披露的信息,2021—2023年,毛戈平的研发投入分别为1370.3万元、1454.8万元、2397.5万元;研发费用率分别为0.87%、0.8%、0.83%。相比较化妆品行业多家2%及3%占比的研发投入,毛戈平的研发少得可怜。此外,毛戈平产品主要以代工为主。轻研发、无生产工厂等一度也成为毛戈平被诟病的地方。尤其是近两年随着国产美妆行业红利消失,竞争进入下半场,国产美妆不再以单一的营销论成败,像花西子、完美日记等都开始自建工厂、设立研发中心,在加大研发创新等纬度展开较量。 除研发投入偏低外,毛戈平在招股书中还提到了一些其他风险,包括与其他高端美妆品牌竞争激烈,新品牌和产品的推出可能不成功,产品质量风险,高度依赖创始人毛戈平以及对部分ODM、OEM供应商的依赖等。 至于为何仍坚持IPO,毛戈平在最新的招股书中披露了其战略规划,计划将IPO募集资金分配如下:25%用于扩大销售网络,约20%用于品牌建设活动,约15%用于支持海外扩张和收购,约10%用于提升生产和供应链能力,约9%用于加强产品设计和开发,约6%用于化妆艺术培训机构的发展等。 和此前提交的招股书不同的是,毛戈平新增了出海扩张的投入,且预计投入资金占比不小。而此次港股IPO招股书失效是否会影响毛戈平在推进出海战略、扩大销售网络等方面的进程,尚不明确。 在美妆资深评论人、美云空间电商创始人白云虎看来,毛戈平执着于上市的背后,一方面是看到了珀莱雅和上美上市后,资本对于企业和品牌的发展驱动力,以及上市后对股东投资价值变现的空间。就目前行业企业规模和竞争环境而言,毛戈平都不处于“头部梯队”,一定程度上,缺乏必要的“独特价值”;另外,毛戈平品牌价值,更多地建立在“个人IP”基础上,存在一定的“风险”。 “如果能够成功上市,对于毛戈平则有很多‘助力’,资金层面会获得‘补充’,可以为品牌在流量投入方面带来‘子弹’。但是,港股对于业绩的要求更直接,上市后,是否能够保持股价和市值持续增长,还是要依靠业绩说话。所以,毛戈平的竞争将面临更大的压力和挑战。”白云虎补充道。 北京商报记者 张君花 (原标题:毛戈平不灭的上市梦) 责编:九月

|