|

所谓价值回归就是提价。从2006年起,东阿阿胶平均每隔8个月时间就会提价一次。其中,2010-2017年,东阿阿胶提价11次,零售价从130元/千克涨至5400元/千克,涨幅超过40倍。而涨价缘由,基本归咎于驴皮原材料供应紧张(稀缺),科技创新带来产品溢价(价值认同)。

价值回归的效果可谓影响深远。东阿阿胶上市时毛利率仅为37.20%,近年来已稳定在65%上下,营收从2006年的10.76亿元上升至2018年的73.38亿元。 但是,“保价”逻辑亦有隐忧。在贵州茅台的“教科书”上,赫然写着“打击囤货”四个大字。 由于拥有提价预期,经销商总是热衷囤货、惜售、压货,通过提价获利。曾有消息称,有贵州茅台的经销商囤货后一天卖掉6万瓶收入过亿元。 囤货行为会影响市场供需均衡。当市场存货消耗被人为限制,会导致市场保有量消耗降低,同时又有新增产品流入市场,进一步增大保有量,这些都必将直接影响提价逻辑。因此,贵州茅台始终坚持严惩囤货行为,曾重处全国82家经销商,更取缔400多家经销商成立营销公司,严控市场供给。然而,东阿阿胶恰恰崩盘于囤货这个环节。 空有其表的驴皮 虽然与贵州茅台的商业模式逻辑相似,东阿阿胶却有两个常被人忽视的短板。 首先,作为一种临床用药,东阿阿胶保质期只有5年,超过保质期则不能市面流通,而茅台的保质期为30年,理论上还可以更长。保质期短,意味着囤货周期短,临近周期结束时容易发生压价清仓。 更重要的是,东阿阿胶并不像贵州茅台那样销售“紧俏”。 贵州茅台是真正的先款后货,根本不愁卖。2016-2018年,贵州茅台应收项目分别为8.18亿元、12.22亿元、5.64亿元,仅占当年营收的2.04%、2.00%和0.73%。 与之相反,东阿阿胶应收项目高企,且以每年翻倍速度激增,2016-2018年应收项目分别为4.53亿元、10.57亿元、24.07亿元,占当年营收比重高达7.17%。14.34%和32.80%。 应收项目的异常,往往意味着厂家向经销商压货。与之对应,从2017年开始,东阿阿胶存货开始减少。应收增加、存货减少,东阿阿胶维持了销售及业绩的增长,但产品并未真正销售给顾客,而是囤积在经销商手里。而经销商之所以愿意拿货,主要源自提价预期,期望赚取差价。 据业内人士介绍,东阿阿胶在各个省市会选择一些大型连锁药店作为战略合作伙伴,“一年销1000万元的货,返15个点”。这是行业里常见的压货,即大经销商享受“团购价”,有高额返点。 然而,这个往年屡屡奏效的游戏,在2019年崩盘了。

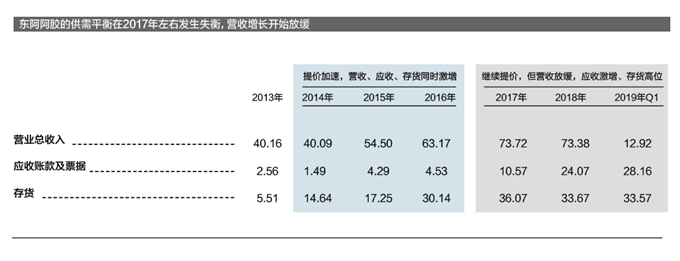

任何渠道都有其承受能力的上限,厂家并不能持续地向经销商压货。结合东阿阿胶的提价史,从东阿阿胶2013-2019Q1营收-应收-存货对应表中可以看到: 2014年,东阿阿胶启动了史上最大幅度的提价,阿胶产品一年提价82%。虽然随后营收出现大幅增长,但应收与存货亦开始激增。 |