|

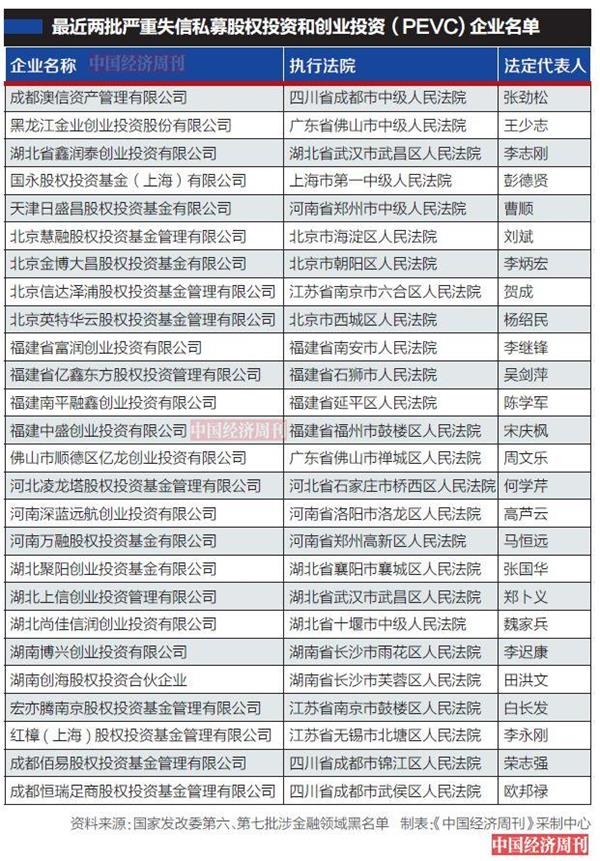

【直报网北京10月17日讯】(中国经济周刊)2018年以来,以私募基金名义聚敛资金,最终投资人利益受损的新闻明显增多。对此,政府相关部门也频出重拳惩处整治。 9月27日、10月8日,国家发改委连续公布了第六批、第七批涉金融领域黑名单,公布频次明显加快。此前公布第五批黑名单的时间,还是在今年的1月22日。 两批名单列出的100家非法集资企业,公司名称含有“投资”字样的有54家;26家严重失信私募股权投资和风险投资(PEVC)企业中,13家公司名称中有“基金”字样。这80家公司打着“私募投资”“基金管理”的旗号,行非法集资之实。 《中国经济周刊》记者从基金业协会(中基协)登记系统查询,上述80家公司中只有一家做过登记,目前处于“失联(异常)状态”,剩下79家压根没在中基协登记过。 9月28日,中基协一天之内发布8份纪律处分决定,处罚11人,这些人处分期间不能在中基协登记的私募机构内任职。当天,中基协还注销了3家私募基金管理人登记。同时,两家律师事务所因出具法律意见书的私募机构失联或违法违规,3年内不再接受这两家[北京盈科(长春)、山东德衡]律师事务所出具的私募基金管理人登记法律意见书。 自2014年12月中基协开始公布对私募的纪律处分,累计已经发出26份纪律处分决定,而2018年以来已有13份,占了一半。其中,9月28日的8份,更是与过去一年总数相当。 9月27日,中基协公布了19家疑似失联的私募机构,这是2018年以来公布的第七批疑似失联私募。从2015年11月私募失联公示制度正式开始至今,已有489家私募登上中基协失联名单,2018年以来有189家,占比近四成。  约八成私募基金未登记 中基协9月7日公布的最新私募备案情况显示,已登记私募机构24191家,备案私募基金74701只。不过业内普遍认为,已备案的私募和实际的私募总数相比,可能如露出水面的冰山,只占总量很小比例。 中基协会长洪磊9月26日在蓟门论坛演讲中透露,北京、上海、深圳工商系统登记的带有“投资”字样的管理人即达12万家,这些机构易被大众认为是私募基金管理机构。实际上,以上三地在中基协备案的只有1.3万个私募基金管理人和7000多只合伙型企业基金,加起来总数为2万左右。 也就是说,仅在北京、上海和深圳3座城市,就有将近10万家、占比约八成的可能涉足投资领域的机构,没有在中基协做登记和备案。 洪磊还透露,2017年以来,公安部门共到中基协查询了290家私募机构,其中218家没在协会登记备案,这些机构的行为,中基协根本无法监管。“72家机构在协会完成登记备案,而私募发行产品也应备案,两项同时备案的只有19家。占比93%的私募机构游离于监管之外。” 大唐财富研究部总经理郭现孟接受《中国经济周刊》记者采访时说,投资人选择私募机构和产品,首先要注意私募基金的规范化运作,合规是私募一定要迈过的最低门槛。“私募机构和产品都要在中基协登记,资金被托管机构严格监督,这是私募对自己的基本要求。” 不过,中基协在官方网站及公开场合多次强调,私募基金登记备案不是行政许可,协会对私募基金登记备案信息不做实质性事前审查。 某私募机构工作人员对《中国经济周刊》记者说,就连这“不做实质性事前审查”的事,不少私募机构似乎也“懒得去做”,可见其合规意识之淡薄,将资金交予这样的机构打理,危险非常之大。 资金流向问题多 与私募证券基金相比,私募股权基金所投资的是未上市公司的股权,当资金从托管账户中划出时,托管机构会失去对资金的控制,诸多问题往往发生于此。 以深圳德赋资产管理公司(下称“德赋资产”)为例,深圳证监局的通报显示,2017年1月至3月期间,德赋资产发行了“PPP投资基金”,向21名投资者募集资金3540万元。2月至3月期间,公司又发行了“同盈置业股权收购基金”,向23名投资者募集资金866万元。直到2017年7月17日,德赋资产才在中基协登记为私募基金管理人。 这两只产品同样没有在中基协办理备案手续。 私募基金投资人最低投资门槛上每人不低于100万元,否则视为非合格投资者。“同盈置业股权收购基金”23名投资人,最少应募集2300万元(23×100),实际只有866万元,可见一定存在着非合格投资者,据查,其中有19名投资人的投资金额低于100万元。 据德赋资产向监管部门报送的资料,“PPP投资基金”将募集资金全部借给了深圳同盈股权投资基金管理有限公司(下称“深圳同盈”),“同盈置业股权收购基金”借给深圳同盈443万元,两产品合计借出3983万元。 当时,因涉嫌非法吸收公众存款,深圳同盈已被深圳公安机关立案调查。在明知深圳同盈涉嫌刑事犯罪的情况下,德赋资产仍以私募基金的名义募集资金并出借给深圳同盈,涉嫌以私募基金为名非法吸收公众存款。 深圳同盈于2014年5月20日在中基协登记为私募基金管理人,登记的高级管理人员共两人,谢某江为公司法定代表人、董事长。 2017年2月,因深圳同盈涉嫌违规经营,深圳证监局到公司进行现场检查时,谢某江表示不方便出面,让刚任职两个月的公司总裁、副总裁、合规总监配合检查。这些人员,对公司的过往情况不清楚,对深圳证监局要求的资料无法当时提供。 一直到2017年3月22日,深圳同盈才向证监局报告了被投诉的6只私募基金的基本情况,其中3只已经备案的私募基金的募集金额、资金投向,均与在中基协的备案信息严重不符。 深圳证监局经核查后发现,这6只私募基金总募集规模达到5.85亿元,大部分投资人为不合格投资者,并且资金投向不明,存在被挪用、侵占的可能。深圳证监局将深圳同盈的上述情况移交给公安机关。 2017年6月26日,深圳同盈再次向深圳证监局报告称,据大致统计,公司累计发行34只基金产品,累计发行金额38亿元,客户总数约3000人,目前尚未兑付本金15亿元。因涉嫌非法吸收公众存款,广东省广州市、深圳市公安机关对深圳同盈立案侦查。 有基金公司,更是直接挪用基金资产。 今年9月3日,海南证监局责令海南金盈投资管理有限责任公司(下称“海南金盈”)改正错误。经查,2016年3月7日,海南金盈挪用其所备案的基金产品“智通亚信(海南)投资管理中心(有限合伙)”银行账户中的资金,这只基金是股权投资基金,以往来款形式将8000万元资金转入海南慧金银行账户。 即使是正规机构,也同样会犯错误。恒泰证券曾因管理的“宝信租赁二期资产支持专项计划”(下称“宝信二期”)、“宝信租赁四期资产支持专项计划”(下称“宝信四期”)、“吉林水务供水收费权资产支持专项计划”(下称“吉林供水收费”)3只资产支持专项计划因违规而被处罚。 据悉,上述3只专项计划的原始权益人将基础资产产生的回收款归集至监管账户后,在专项计划投资者不知情的情况下,短期内从监管账户转出,并在专项计划账户划转归集资金日之前,重新将资金集中转回监管账户。 截至2017年5月底,宝信租赁(两只专项计划的原始权益人)从宝信二期监管账户转出的资金笔数为24笔,转出规模为2.75亿元;从宝信四期监管账户转出的资金笔数为21笔,转出规模为6.85亿元。吉林市水务集团(一只专项计划的原始权益人)从吉林供水收费监管账户转出的资金笔数为188笔,转出规模4.78亿元。 对此,恒泰证券解释称是为了降低资金成本。 按照规定,原始权益人和专项计划管理人无权擅自动用监管账户内的资金,或者擅自约定监管账户内资金的使用。因此,恒泰证券被中基协纪律处分,6个月内暂停受理恒泰证券资产支持专项计划备案。  从业人员良莠不齐 基金管理是智力密集型行业,对于从业人员素质要求较高,《证券投资基金法》也规定了“基金从业人员应当具备基金从业资格”。如果私募机构中人员配备不齐,就应对这一机构的合规性打个问号。 大唐财富研究部总经理郭现孟说,以过往经验看,从公募、券商等大机构跳槽至私募基金的人员,其从业合规意识较强。而私募基金的关键岗位人员如果配备不齐或者随意拉人“顶包”,将难以进行良好的风险控制。 深圳同盈法定代表人、董事长谢某江,和深圳同盈合规风控负责人、风控总监王某,均无基金从业资格,出事之后,中基协将两人加入黑名单,期限3年。 2013年1月至2016年10月担任深圳同盈项目主管的肖某,2016年11月至2018年4月期间担任德赋资产法人代表、总经理。其于今年9月18日被中基协取消基金从业资格,加入黑名单3年,即3年内不得在中基协登记的私募基金机构从业。 中基协的处分决定显示,德赋资产在明知深圳同盈已涉嫌刑事犯罪的情况下,仍然以私募基金名义募集资金并向其出借资金。 如果投资人在参与德赋资产投资时,查询一下从业人员履历,看到其前一单位深圳同盈正在接受监管机构调查,一些损失可能会避免。 此外,“人员不够,实习生凑”的现象也屡有出现。 王某羽于2014年7月至8月在郑州百盛投资管理有限公司(郑州百盛)实习,并向郑州百盛提供了包括证券从业资格考试成绩单在内的相关资料。2015年1月,郑州百盛在中基协登记为私募基金管理人,将王某羽登记为私人银行部高级经理。

2018年1月26日,河南证监局向中基协通报,郑州百盛长期无具体经营场所,登记备案信息与实际情况严重不符,对公司采取行政监管措施。中基协注销了郑州百盛的私募基金管理人登记,并对王某羽作出了取消基金从业资格、加入黑名单一年的纪律处分。 (原标题:注意!这些公司打着“私募投资”“基金管理”的旗号,行非法集资之实) 责任编辑:佟佟 解读新闻热点、呈现敏感事件、更多独家分析,尽在以下微信公号,扫描二维码免费阅读。

|